La Legge di Bilancio 2020 ha introdotto un nuovo assetto degli incentivi per investimenti in beni strumentali, introducendo un Credito d’Imposta per investimenti in beni strumentali nuovi in sostituzione della disciplina di Super ed Iper ammortamento.

Il nuovo incentivo, pur ereditando ambito soggettivo ed oggettivo da Super ed Iper ammortamento, cambia natura, tramutandosi da maggiorazione ai fini Ires ed Irpef delle quote di ammortamento e dei canoni di locazione finanziaria in credito d’imposta.

Ambito temporale di applicazione della nuova disciplina

La previgente disciplina di maggiorazione dell’ammortamento, da ultimo prorogata dal D.L. 34/2019 (c.d. Decreto Crescita), per quanto concerne il super ammortamento, e dalla L. 145/2018 (c.d. Legge di Bilancio 2019) per quanto concerne l’iper ammortamento, resta applicabile agli investimenti in beni strumentali “prenotati al 31.12.2019” ovvero in caso di contestuale:

- ordine confermato dal fornitore;

- versamento di un acconto pari ad almeno il 20% del costo di acquisizione del bene.

L’attuale disciplina è applicabile in un ambito temporale circoscritto al periodo d’imposta 2020, per gli investimenti effettuati a decorrere dal 01.01.2020 fino al 31.12.2020, ovvero entro il 30.06.2021 a condizione che entro la data del 31.12.2020 sia soddisfatta la duplice condizione relativa all’ordine e all’acconto minimo del 20%.

Ambito soggettivo: chi ha diritto al Credito d’Imposta?

L’ambito applicativo soggettivo è esteso a tutte le imprese residenti nel territorio dello Stato, incluse le stabili organizzazioni di soggetti non residenti, indipendentemente dalla forma giuridica, dal settore economico di appartenenza, dalla dimensione e dal regime fiscale di determinazione del reddito.

Sono escluse le imprese in stato di liquidazione volontaria, fallimento, liquidazione coatta amministrativa, concordato preventivo senza continuità aziendale, soggette ad altra procedura concorsuale o che abbiano in corso un procedimento per la dichiarazione di una di tali situazioni, nonché le imprese destinatarie di sanzioni interdittive ai sensi dell’art.9, comma 2, D.Lgs.231/2001.

Ambito oggettivo: i beni inclusi e quelli esclusi dall’agevolazione

Il Credito d’Imposta è riconosciuto, come nella formulazione previgente, per gli investimenti in beni strumentali nuovi destinati a strutture produttive localizzate nel territorio dello Stato.

Sono esclusi dall’agevolazione i seguenti beni:

- beni compresi nell’art.164, comma 1, Tuir (veicoli e altri mezzi di trasporto);

- beni per i quali il D.M. 31.12.1988 prevede coefficienti di ammortamento inferiori al 6,5%;

- fabbricati e costruzioni;

- beni di cui all’allegato 3 annesso alla L.208/2015 (c.d. Legge di Stabilità 2016);

- beni gratuitamente devolvibili delle imprese operanti in concessione e a tariffa nei settori dell’energia, dell’acqua, dei trasporti, delle infrastrutture, delle poste, delle telecomunicazioni, della raccolta e depurazione delle acque di scarico e della raccolta e smaltimento rifiuti.

Intensità dell’aiuto

Il Credito d’Imposta è commisurato al costo di acquisizione del bene, determinato ai sensi dell’art.110, comma 1, lettera b), Tuir.

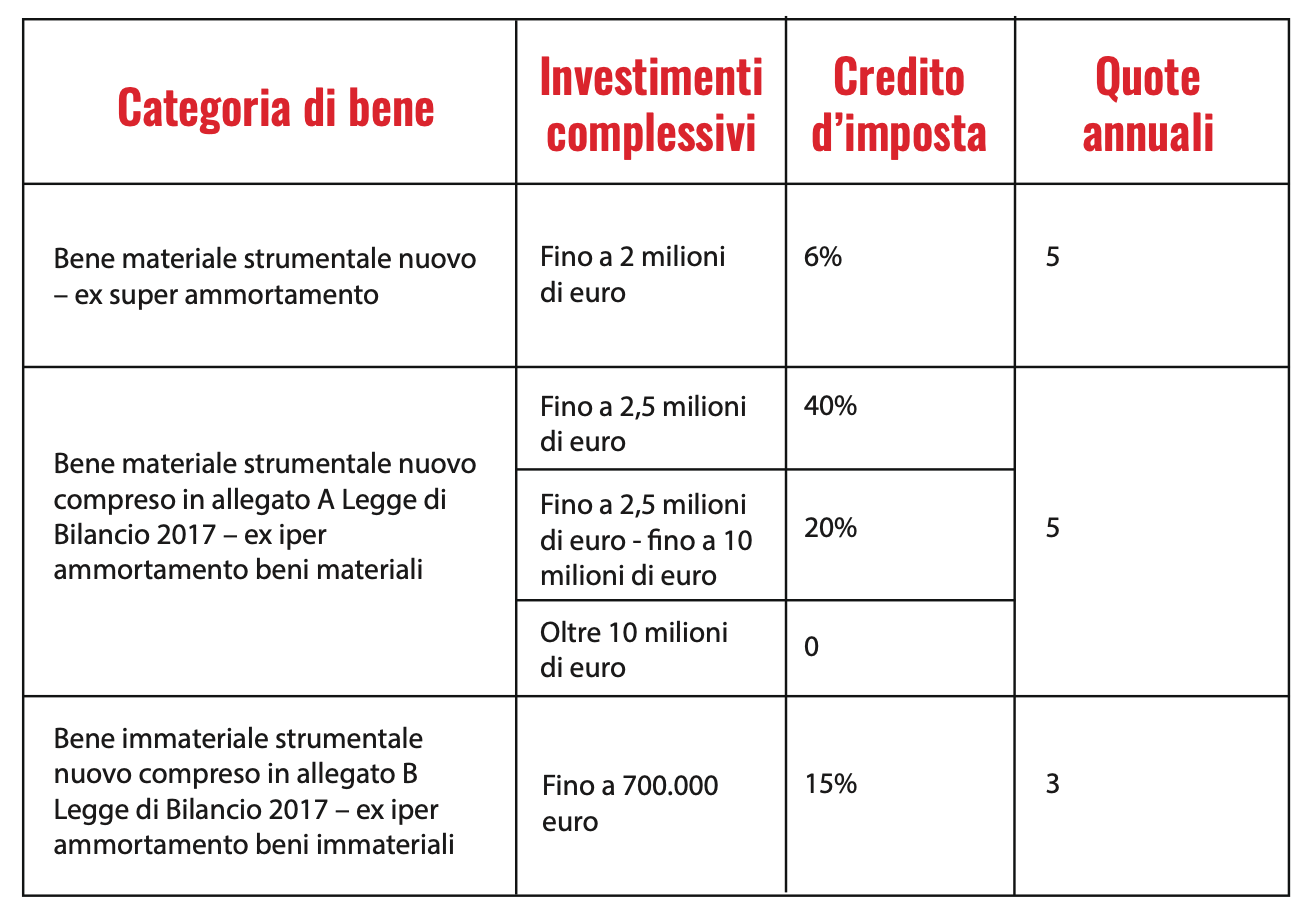

Nella tavola sinottica di seguito illustrata si riepilogano le aliquote del credito ed i tetti per investimenti complessivi, nonché il numero di quote annuali di fruizione in compensazione, introdotte dalla Legge di Bilancio 2020 per ciascuna categoria di beni strumentali sopra identificata:

Oneri documentali

Quanto agli oneri documentali, anch’essi risultano modificati nella nuova disciplina.

In relazione agli investimenti dell’Allegato A e dell’Allegato B annessi alla Legge di Bilancio 2017 di costo di acquisizione unitario superiore a euro 300.000 (euro 500.000 nella precedente disciplina), le imprese sono tenute a produrre una perizia tecnica semplice (una perizia tecnica giurata nella precedente disciplina), redatta da un ingegnere o da un perito iscritti nei relativi albi, o un attestato di conformità rilasciato da un ente di certificazione accreditato, che attesti il possesso dei requisiti tecnici e di interconnessione.

In caso di beni di costo unitario inferiore o uguale a euro 300.000 resta ferma la facoltà di adempiere all’obbligo di attestazione con una dichiarazione sostituiva di atto notorio del legale rappresentante, di cui al D.P.R. 445/2000.

Le fatture e gli altri documenti relativi all’acquisizione dei beni agevolati, da conservare a pena di revoca del beneficio, devono contenere l’espresso riferimento alle disposizioni della Legge di Bilancio 2020.

Modalità di fruizione

La fruizione del beneficio è ammessa esclusivamente tramite compensazione in F24, ai sensi dell’art.17 D.Lgs. 241/1997.

L’utilizzo del credito è subordinato al rispetto delle normative sulla sicurezza nei luoghi di lavoro applicabili in ciascun settore e al corretto adempimento degli obblighi di versamento dei contributi previdenziali e assistenziali a favore dei lavoratori.

La compensazione del credito d’imposta non soggiace ai limiti di cui e di cui all’art. 1, comma 53, L.244/2007di cui all’art.34 L.388/2000 e di cui all’art.31 D.L. 78/2010, convertito, con modificazioni, dalla L. 122/2010, ma deve rispettare le seguenti regole:

- deve avvenire in 5 quote annuali di pari importo, ridotte a 3 nel caso di beni immateriali dell’allegato B annesso alla Legge di Bilancio 2017;

- decorre dal periodo d’imposta successivo a quello di entrata in funzione o a quello di avvenuta interconnessione per beni 4.0;

- richiede apposita comunicazione al Mise, secondo modello, contenuto, modalità e termini di invio da definirsi in un Decreto direttoriale di prossima emanazione;

- sono vietati la cessione e il trasferimento del credito d’imposta anche all’interno del consolidato fiscale.